根据每股利润分析法,当公司实际的息税前盈余小于息税前盈余平衡点时,公司宜选择()筹资方式。

(2)计算增发普通股和债券筹资的每股(指普通股,下同)收益无差别点(用息前税前利润表示,下同)以及增发普通股和优先股筹资的每股收益无差别点。 (3)计算筹资前的财务杠杆系数和按三个方案筹资后的财务杠杆系数。 (4)根据以上计算结果分析,该公司应当选择哪一种筹资方式?理由是什么? (5)如果新产品可提供1000万元或4000万元的新增息前税前利润,在不考虑财务风险的情况下,公司应选择哪一种筹资方式?

(2)计算增发普通股和债券筹资的每股(指普通股,下同)收益无差别点(用息前税前利润表示,下同)以及增发普通股和优先股筹资的每股收益无差别点。 (3)计算筹资前的财务杠杆系数和按三个方案筹资后的财务杠杆系数。 (4)根据以上计算结果分析,该公司应当选择哪一种筹资方式?理由是什么? (5)如果新产品可提供1000万元或4000万元的新增息前税前利润,在不考虑财务风险的情况下,公司应选择哪一种筹资方式?

已知某公司当前资本结构如下:

因生产发展,公司年初准备增加资金2500万元,现有两个筹资方案可供选择:甲方案为增加发行1000万股普通股,每股市价2.5元;乙方案为按面值发行每年年末付息、票面利率为10%的公司债券2500万元。假定股票与债券的发行费用均可忽略不计;适用的企业所得税税率为25%。

要求:

(1)计算两种筹资方案下每股收益无差别点的息前税前利润。

(2)计算处于每股收益无差别点时乙方案的财务杠杆系数。

(3)如果公司预计息前税前利润为1200万元,指出该公司应采用的筹资方案。

(4)如果公司预计息前税前利润为1600万元,指出该公司应采用的筹资方案。

(5)若公司预计息前税前利润在每股收益无差别点上增长10%,计算采用乙方案时该公司每股收益的增长幅度。

某公司目前的资本来源包括每股面值1元的普通股800万股和平均利率为10%的3000万元债务。该公司现在拟投产一个新产品,该项目需要投资4000万元,预期投产后每年可增加息前税前利润400万元。该项目备选的筹资方案有三个:

(1)按11%的利率平价发行债券;

(2)按面值发行股利率为12%的优先股;

(3)按20元/股的价格增发普通股。

该公司目前的息前税前利润为1600万元;公司适用的所得税税率为25%;证券发行费可忽略不计。

要求:

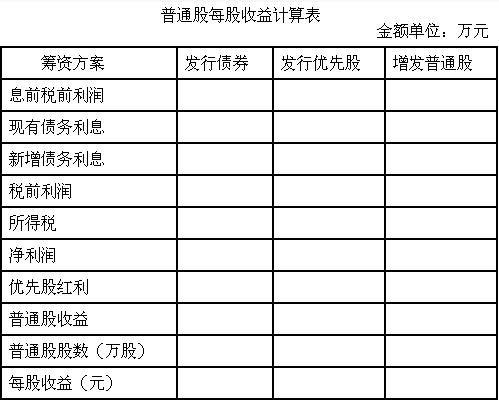

(1)计算按不同方案筹资后的普通股每股收益(填列“普通股每股收益计算表”)。

(2)计算增发普通股和债券筹资的每股(指普通股,下同)收益无差别点(用息前税前利润表示,下同)以及增发普通股和优先股筹资的每股收益无差别点。

(3)计算筹资前的财务杠杆系数和按三个方案筹资后的财务杠杆系数。

(4)根据以上计算结果分析,该公司应当选择哪一种筹资方式?理由是什么?

(5)如果新产品可提供1000万元或4000万元的新增息前税前利润,在不考虑财务风险的情况下,公司应选择哪一种筹资方式?

免费的网站请分享给朋友吧