下列关于净经营资产净投资的计算式中正确的有()。

其他资料: (1)公司的货币资金有80%属于经营资产,长期应付款中有40%是融资租赁引起的长期应付款;利润表中的资产减值损失是金融资产减值带来的损失,公允价值变动收益属于交易性金融资产公允价值变动产生的收益,投资收益全部是金融资产的投资收益。 (2)上年的股利分配为25万元,上年6月18日增发股票100万元,9月20日回购股票84万元。 (3)上年的经营性流动资产增加410万元,经营性流动负债增加240万元,经营性长期资产增加830万元,经营性长期负债增加80万元。 (4)东方公司管理层拟用改进的财务分析体系评价公司的财务状况和经营成果。收集了以下财务比率的行业平均数据:

其他资料: (1)公司的货币资金有80%属于经营资产,长期应付款中有40%是融资租赁引起的长期应付款;利润表中的资产减值损失是金融资产减值带来的损失,公允价值变动收益属于交易性金融资产公允价值变动产生的收益,投资收益全部是金融资产的投资收益。 (2)上年的股利分配为25万元,上年6月18日增发股票100万元,9月20日回购股票84万元。 (3)上年的经营性流动资产增加410万元,经营性流动负债增加240万元,经营性长期资产增加830万元,经营性长期负债增加80万元。 (4)东方公司管理层拟用改进的财务分析体系评价公司的财务状况和经营成果。收集了以下财务比率的行业平均数据:  要求: (1)计算东方公司上年末的金融资产、金融负债、净负债、净经营资产; (2)计算东方公司上年的平均所得税税率、税前经营利润、税后经营净利润和金融损益; (3)计算东方公司上年度的经营营运资本增加、净经营性长期资产增加、净经营资产增加、股东权益增加、净负债增加; (4)计算东方公司编制管理用现金流量表时用到的税后利息费用,并计算上年东方公司的实体现金流量和债务现金流量; (5)根据其他资料(2)计算东方公司上年度的股权资本净增加、股权现金流量以及融资现金流量合计; (6)计算东方公司上年度的净经营资产净利率、税后利息率、经营差异率、净财务杠杆、杠杆贡献率和权益净利率,分析其权益净利率高于或低于行业平均水平的原因;(时点指标按照年末数计算) (7)如果今年净财务杠杆不能提高了,请指出提高权益净利率和杠杆贡献率的有效途径; (8)在不改变经营差异率的情况下,东方公司今年想通过增加借款投资于净经营资产的方法提高权益净利率,请您分析一下是否可行; (9)如果今年的净经营资产净利率为30%,税后利息率为14%,净财务杠杆为1.2,与上年比较,用因素分析法依次分析净经营资产净利率、税后利息率、净财务杠杆变动对权益净利率和杠杆贡献率的影响,并判断主要的影响因素。

要求: (1)计算东方公司上年末的金融资产、金融负债、净负债、净经营资产; (2)计算东方公司上年的平均所得税税率、税前经营利润、税后经营净利润和金融损益; (3)计算东方公司上年度的经营营运资本增加、净经营性长期资产增加、净经营资产增加、股东权益增加、净负债增加; (4)计算东方公司编制管理用现金流量表时用到的税后利息费用,并计算上年东方公司的实体现金流量和债务现金流量; (5)根据其他资料(2)计算东方公司上年度的股权资本净增加、股权现金流量以及融资现金流量合计; (6)计算东方公司上年度的净经营资产净利率、税后利息率、经营差异率、净财务杠杆、杠杆贡献率和权益净利率,分析其权益净利率高于或低于行业平均水平的原因;(时点指标按照年末数计算) (7)如果今年净财务杠杆不能提高了,请指出提高权益净利率和杠杆贡献率的有效途径; (8)在不改变经营差异率的情况下,东方公司今年想通过增加借款投资于净经营资产的方法提高权益净利率,请您分析一下是否可行; (9)如果今年的净经营资产净利率为30%,税后利息率为14%,净财务杠杆为1.2,与上年比较,用因素分析法依次分析净经营资产净利率、税后利息率、净财务杠杆变动对权益净利率和杠杆贡献率的影响,并判断主要的影响因素。

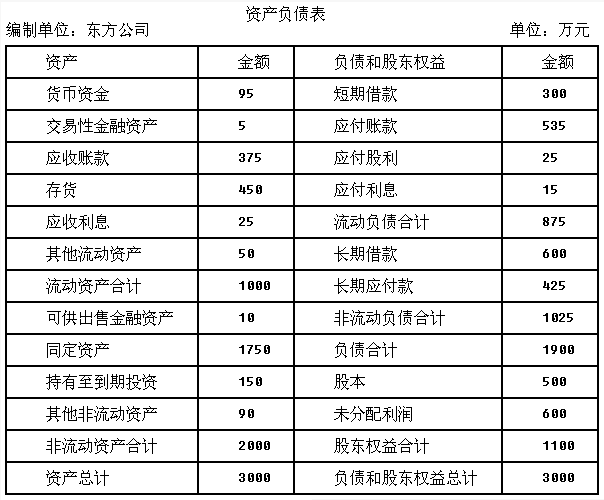

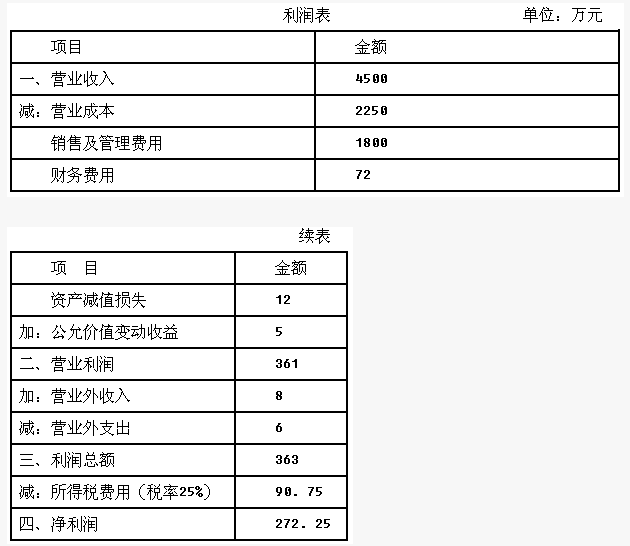

综合题:东方公司是一家生产企业,没有优先股,上年度的资产负债表(年末数)和利润表如下所示:

其他资料:

其他资料:

(1)公司的货币资金有80%属于经营资产,长期应付款中有40%是融资租赁引起的长期应付款;利润表中的资产减值损失是金融资产减值带来的损失,公允价值变动收益属于交易性金融资产公允价值变动产生的收益,投资收益全部是金融资产的投资收益。

(2)上年的股利分配为25万元,上年6月18日增发股票100万元,9月20日回购股票84万元。

(3)上年的经营性流动资产增加410万元,经营性流动负债增加240万元,经营性长期资产增加830万元,经营性长期负债增加80万元。

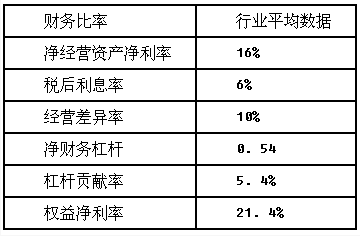

(4)东方公司管理层拟用改进的财务分析体系评价公司的财务状况和经营成果。收集了以下财务比率的行业平均数据:

要求:

(1)计算东方公司上年末的金融资产、金融负债、净负债、净经营资产;

(2)计算东方公司上年的平均所得税税率、税前经营利润、税后经营净利润和金融损益;

(3)计算东方公司上年度的经营营运资本增加、净经营性长期资产增加、净经营资产增加、股东权益增加、净负债增加;

(4)计算东方公司编制管理用现金流量表时用到的税后利息费用,并计算上年东方公司的实体现金流量和债务现金流量;

(5)根据其他资料(2)计算东方公司上年度的股权资本净增加、股权现金流量以及融资现金流量合计;

(6)计算东方公司上年度的净经营资产净利率、税后利息率、经营差异率、净财务杠杆、杠杆贡献率和权益净利率,分析其权益净利率高于或低于行业平均水平的原因;(时点指标按照年末数计算)

(7)如果今年净财务杠杆不能提高了,请指出提高权益净利率和杠杆贡献率的有效途径;

(8)在不改变经营差异率的情况下,东方公司今年想通过增加借款投资于净经营资产的方法提高权益净利率,请您分析一下是否可行;

(9)如果今年的净经营资产净利率为30%,税后利息率为14%,净财务杠杆为1.2,与上年比较,用因素分析法依次分析净经营资产净利率、税后利息率、净财务杠杆变动对权益净利率和杠杆贡献率的影响,并判断主要的影响因素。

综合题:东方公司是一家生产企业,上年度的资产负债表和利润表如下:

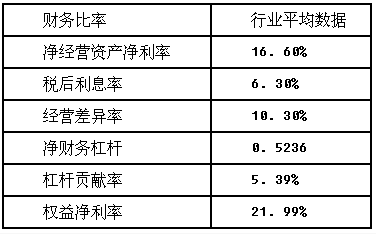

东方公司没有优先股,目前发行在外的普通股为500万股,今年初的每股价格为20元。公司的货币资金全部是经营活动必需的资金,长期应付款是经营活动引起的长期应付款;利润表中的资产减值损失是经营资产减值带来的损失,公允价值变动收益属于交易性金融资产公允价值变动产生的收益。东方公司管理层拟用改进的财务分析体系评价公司的财务状况和经营成果,并收集了以下财务比率的行业平均数据:

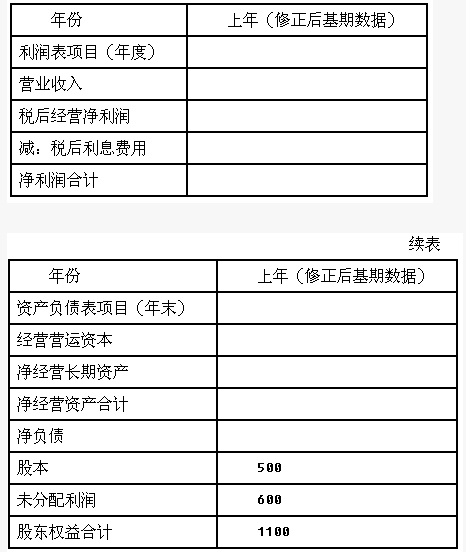

为进行本年度财务预测,东方公司对上年财务报表进行了修正,并将修正后的结果作为基期数据。东方公司今年的预计销售增长率为8%,经营营运资本、净经营长期资产、税后经营净利润占销售收入的百分比与上年修正后的基期数据相同。公司采用剩余股利分配政策,以修正后基期的资本结构(净负债/净经营资产)作为今年的目标资本结构。公司今年不打算增发新股,税前借款利率预计为8%,假定公司年末净负债代表全年净负债水平,利息费用根据年末净负债和预计借款利率计算。东方公司适用的所得税税率为25%。加权平均资本成本为10%。

要求:

(1)计算东方公司上年度的净经营资产(年末数)、净负债(年末数)、税后经营净利润和税后利息费用;

(2)计算东方公司上年度的净经营资产净利率、税后利息率、经营差异率、净财务杠杆、杠杆贡献率和权益净利率,分析其权益净利率高于或低于行业平均水平的原因;

(3)填写下表的数据,并在表中列出必要的计算过程(单位:万元):

(4)预计东方公司本年度的实体现金流量、债务现金流量和股权现金流量;

(5)如果东方公司本年及以后年度每年的实体现金流量保持8%的稳定增长,净负债的市场价值按账面价值计算,计算其每股股权价值,并判断本年年初的股价被高估还是被低估。

免费的网站请分享给朋友吧