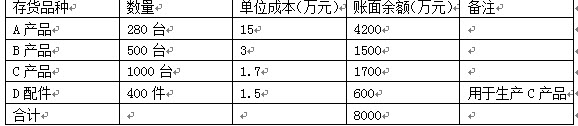

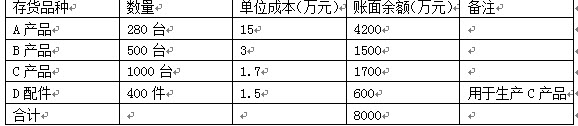

奔腾股份有限公司是生产电子产品的上市公司,为增值税一般纳税企业,企业按单项存货、按年计提跌价准备。2007年12月31日,该公司期末存货有关资料如下:

2007年12月31日,A产品市场销售价格为每台13万元,预计销售费用及税金为每台0.5万元;B产品市场销售价格为每台3万元。奔腾公司已经与某企业签订一份不可撤销销售合同,约定在2008年2月1日以合同价格为每台3.2万元的价格向该企业销售B产品300台。B产品预计销售费用及税金为每台0.2万元;C产品市场销售价格为每台2万元,预计销售费用及税金为每台0.15万元;D配件的市场价格为每件1.2万元,现有D配件可用于生产400台C产品,用D配件加工成C产品后预计C产品单位成本为1.75万元。

2007年12月31日,A产品和C产品的存货跌价准备余额分别为800万元和150万元,对其他存货未计提存货跌价准备;2007年销售A产品和C产品分别结转存货跌价准备200万元和100万元。

要求:根据上述资料,分析计算奔腾公司2007年12月31日应计提或转回的存货跌价准备,并编制相关的会计分录。

A产品:

可变现净值=280×(13-0.5)=3 500(万元)<4 200(万元)

则A产品应计提跌价准备为4 200-3 500=700(万元)

本期应计提存货跌价准备=700-(800-200)=100(万元)

B产品:

有合同部分的可变现净值=300×(3.2-0.2)=900(万元)

成本=300×3=900(万元),则有合同部分不用计提存货跌价准备;

无合同部分的可变现净值=200×(3-0.2)=560(万元)

成本=200×3=600(万元)

应计提存货跌价准备=600-560=40(万元)

C产品:

可变现净值=1 000×(2-0.15)=1 850(万元)

成本为1 700万元,则C产品不用计提准备,同时把原有余额150-100=50(万元)存货跌价准备转回。

D配件:

对应产品C的成本=600+400×(1.75-1.5)=700(万元)

可变现净值=400×(2-0.15)=740(万元)C产品未减值,不用计提存货跌价准备。

2007年12月31日,作如下会计分录:

借:资产减值损失 1 000 000

贷:存货跌价准备—A产品 1 000 000

借:资产减值损失 400 000

贷:存货跌价准备—B产品 400 000

借:存货跌价准备—C产品 500 000

贷:资产减值损失 500 000

甲公司和乙公司均为增值税一般纳税人,适用的增值税税率为17%。甲公司销售一批商品给乙公司,开出的增值税专用发票上注明销售价款为2000万元,增值税税额为340万元,乙公司到期无力支付款项,甲公司同意乙公司将其拥有的一项固定资产(2009年初购入的生产用机器设备)用于抵偿债务,乙公司固定资产的账面原值为2000万元,已累计计提折旧800万元,公允价值为1600万元;甲公司为该项应收账款计提了200万元坏账准备。

要求:

甲公司期末存货采用成本与可变现净值孰低法计算,2008年10月1日甲公司与乙公司签订销售合同,由甲公司于2009年2月1日向乙公司销售A产品10000台(要求为2008年生产的A产品),每台1.52万元,2008年12月31日甲公司库存A产品13000台,单位成本1.4万元,2008年12月31日的市场销售价格是1.4万元/台,预计销售税费为0.1万元/台。

甲公司于2009年2月1日向乙公司销售了A产品10000台,每台的实际售价为1.52万元/台,甲公司于2009年3月1日销售A产品100台,市场销售价格为1.3万元/台,货款均已收到。

甲公司是增值税一般纳税人,增值税率为17%,08年年初甲公司已为该批A产品计提跌价准备100万元。

要求:

东方家具公司为增值税一般纳税人。2011年2月.该公司发生以下经济业务:

甲公司为增值税一般纳税人,适用的增值税税率为17%,采用售价金额核算法对发出存货进行计价。该公司2016年2月期初库存商品的进价为30万元,售价为40万元。本期购进商品的进价为270万元,售价为360万元。本期商品销售收入340万元。

甲公司2016年2月的已销商品应分摊的进销差价为()万元。

长江公司为增值税一般纳税人,采用自营方式建造一厂房,实际领用工程物资234万元(含增值税)。另外领用本公司所生产的产品一批,账面价值为240万元,该产品适用的增值税税率为17%,计税价格为250万元;发生的在建工程人员工资和应付福利费分别为120万元和20.2万元。假定该厂房已达到预定可使用状态,不考虑除增值税以外的其他相关税费。

要求:

奔腾股份有限公司是生产电子产品的上市公司,为增值税一般纳税企业,企业按单项存货、按年计提跌价准备。2007年12月31日,该公司期末存货有关资料如下:

2007年12月31日,A产品市场销售价格为每台13万元,预计销售费用及税金为每台0.5万元;B产品市场销售价格为每台3万元。奔腾公司已经与某企业签订一份不可撤销销售合同,约定在2008年2月1日以合同价格为每台3.2万元的价格向该企业销售B产品300台。B产品预计销售费用及税金为每台0.2万元;C产品市场销售价格为每台2万元,预计销售费用及税金为每台0.15万元;D配件的市场价格为每件1.2万元,现有D配件可用于生产400台C产品,用D配件加工成C产品后预计C产品单位成本为1.75万元。

2007年12月31日,A产品和C产品的存货跌价准备余额分别为800万元和150万元,对其他存货未计提存货跌价准备;2007年销售A产品和C产品分别结转存货跌价准备200万元和100万元。

要求:根据上述资料,分析计算奔腾公司2007年12月31日应计提或转回的存货跌价准备,并编制相关的会计分录。

甲股份有限公司(本题下称甲公司)为增值税一般纳税人,适用的增值税税率为17%。甲公司2011年度发生的部分交易或事项及其会计处理如下:

(1)

计算题:

A股份有限公司将生产应税消费品甲产品所用原材料委托B企业加工。

2×11年11月10日A企业发出材料实际成本为51950元,应付加工费为7000元(不含增值税),消费税税率为10%,A企业收回后将进行加工应税消费品甲产品;11月25日收回加工物资并验收入库,另支付往返运杂费150元,加工费及代扣代缴的消费税均未结算;11月28日将所加工收回的物资投入生产甲产品,此外生产甲产品过程中发生工资费用20000元,福利费用2800元,分配制造费用18100元;11月30日甲产品全部完工验收入库。

12月5日销售甲产品一批,售价200000元(不含增值税),甲产品消费税税率也为10%。货款尚未收到。A股份有限公司、B企业均为增值税一般纳税人,增值税税率为17%。

要求:

和正股份有限公司(以下简称和正公司)为增值税一般纳税人,适用的增值税税率为17%。不考虑除增值税以外的其他税费,和正公司按净利润的10%计提盈余公积。和正公司有关房地产的相关业务资料如下:

甲上市公司(简称甲公司)为增值税一般纳税人,适用的增值税税率为17%;2012年12月甲公司发生下列经济业务:

免费的网站请分享给朋友吧