某市2003年新开工的房屋建筑面积为90万平方米,2002年未完工转入2003年继续施工的房屋建筑面积为30万平方米,2003年竣工的房屋建筑面积为80万平方米,那么,该市房屋的平均建设周期为()

地处县城的某房地产开发公司,2012年3月对一处已竣工的房地产开发项目进行验收,可售建筑面积共计25000平方米。该项目的开发和销售情况如下:(1)该公司取得土地使用权应支付的土地出让金为8000万元,政府减征了10%,该公司按规定缴纳了契税。(2)该公司为该项目发生的开发成本为12000万元。(3)该项目发生开发费用600万元,其中利息支出150万元,但不能按转让房地产项目计算分摊。(4)4月销售20000平方米的房屋,共计取得收入40000万元。(5)将5000平方米的房屋出租给他人使用(产权未发生转移),月租金为45万元,租期为8个月。(6)2012年8月税务机关要求该房地产开发公司对该项目进行土地增值税清算。

[其他相关资料:当地适用的契税税率为5%,计算土地增值税时开发费用的扣除比例为10%,允许扣除的相关税金及附加2160万元(不含印花税,且本题不考虑地方教育附加)]

根据上述资料,回答问题,需计算出合计数。简要说明税务机关要求该公司进行土地增值税清算的理由。地处县城的某房地产开发公司,2012年3月对一处已竣工的房地产开发项目进行验收,可售建筑面积共计25000平方米。该项目的开发和销售情况如下:(1)该公司取得土地使用权应支付的土地出让金为8000万元,政府减征了10%,该公司按规定缴纳了契税。(2)该公司为该项目发生的开发成本为12000万元。(3)该项目发生开发费用600万元,其中利息支出150万元,但不能按转让房地产项目计算分摊。(4)4月销售20000平方米的房屋,共计取得收入40000万元。(5)将5000平方米的房屋出租给他人使用(产权未发生转移),月租金为45万元,租期为8个月。(6)2012年8月税务机关要求该房地产开发公司对该项目进行土地增值税清算。

[其他相关资料:当地适用的契税税率为5%,计算土地增值税时开发费用的扣除比例为10%,允许扣除的相关税金及附加2160万元(不含印花税,且本题不考虑地方教育附加)]

根据上述资料,回答问题,需计算出合计数。计算该公司清算土地增值税时允许扣除的土地使用权支付金额。地处县城的某房地产开发公司,2012年3月对一处已竣工的房地产开发项目进行验收,可售建筑面积共计25000平方米。该项目的开发和销售情况如下:(1)该公司取得土地使用权应支付的土地出让金为8000万元,政府减征了10%,该公司按规定缴纳了契税。(2)该公司为该项目发生的开发成本为12000万元。(3)该项目发生开发费用600万元,其中利息支出150万元,但不能按转让房地产项目计算分摊。(4)4月销售20000平方米的房屋,共计取得收入40000万元。(5)将5000平方米的房屋出租给他人使用(产权未发生转移),月租金为45万元,租期为8个月。(6)2012年8月税务机关要求该房地产开发公司对该项目进行土地增值税清算。

[其他相关资料:当地适用的契税税率为5%,计算土地增值税时开发费用的扣除比例为10%,允许扣除的相关税金及附加2160万元(不含印花税,且本题不考虑地方教育附加)]

根据上述资料,回答问题,需计算出合计数。计算该公司清算土地增值税时允许扣除的开发成本。地处县城的某房地产开发公司,2012年3月对一处已竣工的房地产开发项目进行验收,可售建筑面积共计25000平方米。该项目的开发和销售情况如下:(1)该公司取得土地使用权应支付的土地出让金为8000万元,政府减征了10%,该公司按规定缴纳了契税。(2)该公司为该项目发生的开发成本为12000万元。(3)该项目发生开发费用600万元,其中利息支出150万元,但不能按转让房地产项目计算分摊。(4)4月销售20000平方米的房屋,共计取得收入40000万元。(5)将5000平方米的房屋出租给他人使用(产权未发生转移),月租金为45万元,租期为8个月。(6)2012年8月税务机关要求该房地产开发公司对该项目进行土地增值税清算。

[其他相关资料:当地适用的契税税率为5%,计算土地增值税时开发费用的扣除比例为10%,允许扣除的相关税金及附加2160万元(不含印花税,且本题不考虑地方教育附加)]

根据上述资料,回答问题,需计算出合计数。计算该公司清算土地增值税时允许扣除的开发费用。地处县城的某房地产开发公司,2012年3月对一处已竣工的房地产开发项目进行验收,可售建筑面积共计25000平方米。该项目的开发和销售情况如下:(1)该公司取得土地使用权应支付的土地出让金为8000万元,政府减征了10%,该公司按规定缴纳了契税。(2)该公司为该项目发生的开发成本为12000万元。(3)该项目发生开发费用600万元,其中利息支出150万元,但不能按转让房地产项目计算分摊。(4)4月销售20000平方米的房屋,共计取得收入40000万元。(5)将5000平方米的房屋出租给他人使用(产权未发生转移),月租金为45万元,租期为8个月。(6)2012年8月税务机关要求该房地产开发公司对该项目进行土地增值税清算。

[其他相关资料:当地适用的契税税率为5%,计算土地增值税时开发费用的扣除比例为10%,允许扣除的相关税金及附加2160万元(不含印花税,且本题不考虑地方教育附加)]

根据上述资料,回答问题,需计算出合计数。计算该公司应缴纳的土地增值税。 某房地产开发商决定开发一地段,有以下三种方案可供选择:

A方案:一次性投资开发多层住宅5万㎡建筑面积,需投入总成本费用(包括前期开发成本、施工建造成本、销售成本,下同)10000万元,从建造到销售总开发时间为18个月。

B方案:将该地段分为一区、二区两个部分分期开发。一期工程在一区开发高层住宅3万平方米建筑面积,需投入总成本7000万元,开发时间为12个月。二期工程开发时,若一期工程销路好,且预计二期工程销售率100%,则在二区继续投入总成本9600万元开发高层住宅4万平方米建筑面积,开发时间15个月;若一期工程销路差,或将二区土地转让,可一次性获转让收入3000万元;或在二区开发多层住宅3万㎡建筑面积,需投入总成本费用6500万元,开发时间为15个月。

C方案:一次性投资开发高层住宅7万㎡建筑面积,需投入总成本费用16500万元,从建造到销售总开发时间为27个月。

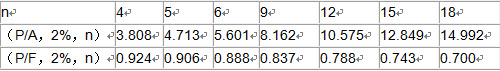

季利率为2%,资金时间价值系数见表2-13。

资金时间价值系数表2-13

三方案的售价和销售情况如表2-14所示。

三个方案的售价与销售表2-14

根据经验,多层住宅销路好的概率为0.7,高层住宅销路好的概率为0.6。

问题:

甲国有企业以其拥有的一块划拨土地与乙房地产公司联合开发商品住宅小区,土地面积5万平方米,双方商定建成房屋以后,甲国有企业与乙房地产公司按建筑面积3:7分成,拟建三层的住宅楼建筑面积9000平方米,四层的住宅楼建筑面积12万平方米,五层的3住宅楼建筑面积2000平方米,乙房地产公司所得住宅拟进行销售。

乙房地产公司出售商品住宅的开发成本应包括()免费的网站请分享给朋友吧