某投资者依据现有的资源欲投资于商品零售,若分别新设成立甲、乙两家商业企业,预测甲企业每年度可实现的销售商品价款为170万元,购进商品价款为112万元;乙企业每年度可实现的销售商品价款为150万元,购进商品价款为98万元。甲、乙企业只能认定为小规模纳税人,征收率为4%。若新设成立一家商业企业,预测每年可实现的销售商品价款为320万元,购进商品价款为210万元,符合认定为增值税一般纳税人的条件,适用的增值税税率为17%。

案例分析:分别采用增值率筹划法、抵扣率筹划法为该投资者进行纳税人类别的选择。

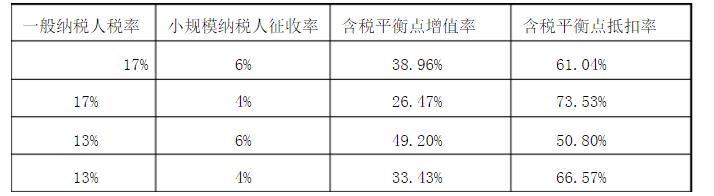

已知:表1为两类纳税人税负平衡点的增值率、抵扣率:

表1:两类纳税人税负平衡点的增值率、抵扣率

(1)分别计算新设甲、乙两家企业的含税增值率:甲企业的含税增值率=(170-112)÷170=34.12%乙企业的含税增值率=(150-98)÷150=34.67%实际含税增值率为均大于两类纳税人含税平衡点的增值率26.47%,选择一般纳税人的增值税税负将重于小规模纳税人,因此,该企业选择小规模纳税人身份更为有利。若为一般纳税人的应纳增值税额=320÷(1+17%)×17%-210÷(1+17%)×17%=15.98万元若为小规模纳税人的应纳增值税额=170÷(1+4%)×4%+150÷(1+4%)×4%=12.31万元

选择小规模纳税人的增值税税负降低额=15.98-12.31=3.67(万元)

(2)分别计算新设甲、乙两家企业的含税抵扣率:

甲企业的含税抵扣率=112÷170=65.88%乙企业的含税抵扣率=98÷150=65.33%

实际含税抵扣率为均小于两类纳税人含税平衡点的抵扣率73.53%,选择一般纳税人的增值税税负将重于小规模纳税人,因此,该企业选择小规模纳税人身份更为有利。

若为一般纳税人的应纳增值税额=320÷(1+17%)×17%-210÷(1+17%)×17%=15.98万元

若为小规模纳税人的应纳增值税额=170÷(1+4%)×4%+150÷(1+4%)×4%=12.31万元

选择小规模纳税人的增值税税负降低额=15.98-12.31=3.67(万元)

某投资者依据现有的资源欲投资于商品零售,若分别新设成立甲、乙两家商业企业,预测甲企业每年度可实现的销售商品价款为170万元,购进商品价款为112万元;乙企业每年度可实现的销售商品价款为150万元,购进商品价款为98万元。甲、乙企业只能认定为小规模纳税人,征收率为4%。若新设成立一家商业企业,预测每年可实现的销售商品价款为320万元,购进商品价款为210万元,符合认定为增值税一般纳税人的条件,适用的增值税税率为17%。

案例分析:分别采用增值率筹划法、抵扣率筹划法为该投资者进行纳税人类别的选择。

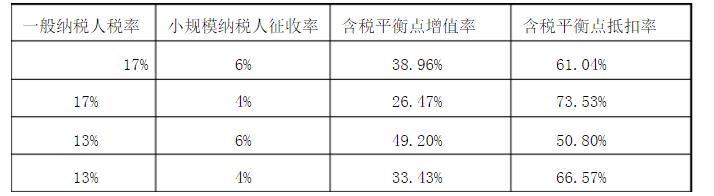

已知:表1为两类纳税人税负平衡点的增值率、抵扣率:

表1:两类纳税人税负平衡点的增值率、抵扣率

某投资者希望5年末有10000元资金,若每年存款金额相等,年利率为10%,则该投资者每年末需存款( )元。

某投资者手中持有的期权是一份虚值期权,则下列表述正确的是( )。

某大型建筑集团下属有甲、乙两家公司。甲公司总经理为李某、常务副总经理为王某、分管安全生产副总经理为孙某、安全管理机构负责人为张某。因工作需要,李某被派往乙公司任职,该集团任命常务副总经理王某负责甲公司日常全面工作。依据有关规定,甲公司安全生产应急管理的第一责任人是( )。

某房地产公司欲投资两个彼此独立、投资寿命期为一年的项目,其投资额和净收益见下表。各项目的投资方案是互斥的,该公司拥有的资金数额为5000万元,要求的基准收益率为12%。

单位:万元

投资方案 初期投资 净收益

甲1 5000 550

甲2 4000 530

甲3 3000 350

甲4 1000 150

乙1 4000 520

乙2 3000 350

乙3 2000 270

乙4 1000 130

如果该房地产公司能以年利率13%贷款3000万元,则可选择()方案。 某房地产公司欲投资两个彼此独立、投资寿命期为一年的项目,其投资额和净收益见下表。各项目的投资方案是互斥的,该公司拥有的资金数额为5000万元,要求的基准收益率为12%。

单位:万元

投资方案 初期投资 净收益

甲1 5000 550

甲2 4000 530

甲3 3000 350

甲4 1000 150

乙1 4000 520

乙2 3000 350

乙3 2000 270

乙4 1000 130

如果该房地产公司以年利率13%贷款3000万元,在选择了甲2和乙l方案后,每年的净收益是()万元。 某房地产公司欲投资两个彼此独立、投资寿命期为一年的项目,其投资额和净收益见下表。各项目的投资方案是互斥的,该公司拥有的资金数额为5000万元,要求的基准收益率为12%。

单位:万元

投资方案 初期投资 净收益

甲1 5000 550

甲2 4000 530

甲3 3000 350

甲4 1000 150

乙1 4000 520

乙2 3000 350

乙3 2000 270

乙4 1000 130

上表中,这两个项目的无资格方案共有()个。 某房地产公司欲投资两个彼此独立、投资寿命期为一年的项目,其投资额和净收益见下表。各项目的投资方案是互斥的,该公司拥有的资金数额为5000万元,要求的基准收益率为12%。

单位:万元

投资方案 初期投资 净收益

甲1 5000 550

甲2 4000 530

甲3 3000 350

甲4 1000 150

乙1 4000 520

乙2 3000 350

乙3 2000 270

乙4 1000 130

该房地产公司应选择()方案。 甲公司为增值税一般纳税人,经协商用一项长期股权投资交换乙公司的库存商品。该项长期股权投资的账面余额2300万元,计提长期股权投资减值准备300万元,公允价值为2440万元;库存商品的账面余额为1550万元,已提存货跌价准备50万元,公允价值为2340万元(含增值税),增值税率17%。乙公司向甲公司支付银行存款100万元。假定不考虑其他税费,该项交易具有商业实质。

要求:

某公司拟进行股票投资,计划购买A、B、C三种股票,并分别设计了甲、乙两种资产组合。已知三种股票的β系数分别为1.5、1.0和0.5,它们在甲种资产组合下的投资比重为50%、30%和20%;乙种资产组合的风险收益率为3.4%。同期市场上所有股票的平均收益率为12%,无风险收益率为8%。

要求:

(1)根据A、B、C股票的β系数,分别评价这三种股票相对于市场组合而言的投资风险大小。

(2)按照资本资产定价模型计算A股票的必要收益率。

(3)计算甲种资产组合的β系数和风险收益率。

(4)计算乙种资产组合的β系数和必要收益率。

(5)比较甲乙两种资产组合的β系数,评价它们的投资风险大小。

免费的网站请分享给朋友吧