韩女士本月工资收入6000元。如果个人缴纳的“三险”比例分别为8%、2%和1%。则韩女士本月应纳所得税()元。

某公民陆某12月份收入如下:

(1)取得该月工资总额6000元,“三险一金”1000元;

(2)取得年终一次性奖金24000元;

(3)取得银行存款利息收入360元;

(4)为某单位进行管理咨询服务取得报酬20000元。

要求:指出应税项目并分别应缴纳的个人所得税。

根据以上资料,按照下列序号计算回答问题,如有计算需计算出合计数。 (1)计算全年工资所得和年终奖应缴纳的个人所得税。 (2)计算出租两居室住房取得的租金收入应缴纳的个人所得税。 (3)计算股票期权所得应缴纳的个人所得税。 (4)计算拍卖字画收入应缴纳的个人所得税。 (5)回答王先生11月获得的奖金应如何缴纳个人所得税并简要说明理由。 (6)回答王先生在2016年初对2015年度取得的所得进行个人所得税申报时,在“财产租赁所得”项目下应填报的所得数额。

根据以上资料,按照下列序号计算回答问题,如有计算需计算出合计数。 (1)计算全年工资所得和年终奖应缴纳的个人所得税。 (2)计算出租两居室住房取得的租金收入应缴纳的个人所得税。 (3)计算股票期权所得应缴纳的个人所得税。 (4)计算拍卖字画收入应缴纳的个人所得税。 (5)回答王先生11月获得的奖金应如何缴纳个人所得税并简要说明理由。 (6)回答王先生在2016年初对2015年度取得的所得进行个人所得税申报时,在“财产租赁所得”项目下应填报的所得数额。

根据以上资料,按照下列序号计算回答问题,如有计算需计算出合计数。 (1)计算全年工资所得和年终奖应缴纳的个人所得税。 (2)计算出租两居室住房取得的租金收入应缴纳的个人所得税。 (3)计算股票期权所得应缴纳的个人所得税。 (4)计算拍卖字画收入应缴纳的个人所得税。 (5)回答王先生11月获得的奖金应如何缴纳个人所得税并简要说明理由。 (6)回答王先生在2016年初对2015年度取得的所得进行个人所得税申报时,在“财产租赁所得”项目下应填报的所得数额。

根据以上资料,按照下列序号计算回答问题,如有计算需计算出合计数。 (1)计算全年工资所得和年终奖应缴纳的个人所得税。 (2)计算出租两居室住房取得的租金收入应缴纳的个人所得税。 (3)计算股票期权所得应缴纳的个人所得税。 (4)计算拍卖字画收入应缴纳的个人所得税。 (5)回答王先生11月获得的奖金应如何缴纳个人所得税并简要说明理由。 (6)回答王先生在2016年初对2015年度取得的所得进行个人所得税申报时,在“财产租赁所得”项目下应填报的所得数额。

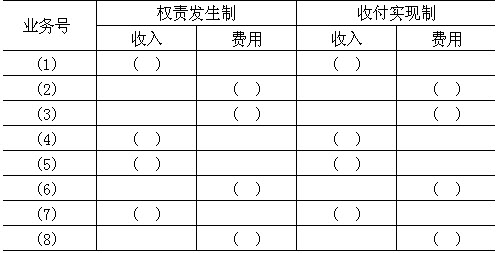

某企业本月收入、费用资料如下:

(1)销售产品一批,售价50000元,货款存入银行;

(2)预付从本月开始的半年租金12000元;

(3)本月应计提短期借款利息3000元;

(4)收到上月销售应收的销货款6000元;

(5)收到购货单位预付货款15000元,下月交货;

(6)计提本月设备折旧费22000元;

(7)销售产品一批,售价100000元,货款尚未收到;

(8)计提本月无形资产摊销1300元。

要求:根据收付实现制和权责发生制,分别确定本月的收入和费用,并将其填在表格内括号中。(单位:元)

免费的网站请分享给朋友吧